اختیار فروش چیست؟

اوراق اختیار فروش تبعی اوراقی می باشد که در آن فروشنده ( شرکت منتشر کننده اوراق) متعهد میگردد که تعداد معینی از سهام شرکت را به قیمت مشخصی که به آن “قیمت اعمال” می گویند در تاریخ معین که به آن “تاریخ اعمال” می گویند از سهامدار خریداری کند. اوراق اختیار فروش تبعی در واقع اوراقی به منزله بیمه کردن سهام سرمایه گذاران از کاهش قیمت احتمالی به حساب می آید. به زبان ساده تر اگر سهام شرکتی دارای شرایط بنیادی قوی و یا حمایت حقوقی ها باشد آن شرکت اوراق اختیار فروش را منتشر میکند و اصطلاحا کف قیمت سهم را می بندد. این نشان میدهد که شرکت به سوداوری سهام خود اعتقاد دارد و حاضر به پشتیبانی قیمتی از آن می باشد. نکته ای که باید به خاطر داشته باشید این است که در هنگام اتخاذ موقعیت اختیار فروش تبعی، باید سهام شرکت را نیز در پرتفو داشته باشید. از طرفی قیمت خرید هر واحد اختیار نیز ۱ ریال می باشد. در این مقاله آموزشی قصد داریم در خصوص حالت های مختلف خرید و فروش اختیار صحبت کنیم.

اصطلاحات موجود در اطلاعیه اوراق اختیار فروش تبعی

سهم پایه: سهمی که اوراق اختیار فروش تبعی بر اساس آن تنظیم شده است.

قیمت اعمال: قیمتی که عرضه کننده متعهد به تسویه آن در تاریخ اعمال می باشد.

تاریخ اعمال: تاریخی که برای اعمال اوراق اختیار فروش تبعی تعیین می شود.

دوره معاملاتی: به فاصله بین اولین روز معاملاتی و آخرین روز معاملاتی اوراق اختیار فروش تبعی دوره معاملاتی می گویند.

سقف خرید: حداکثر تعداد اوراق تبعی اشخاص حقیقی یا حقوقی مجاز به خریداری آن می باشند.

کل حجم عرضه: تعداد اوراقی که از سوی عرضهکننده طی دوره معاملاتی در بازار عرضه خواهد شد.

حداقل حجم عرضه روزانه: تعداد اوراقی که باید توسط عرضه کننده در هر روز عرضه شود.

قیمت عرضه اوراق تبعی: قیمتی که توسط ناشر اوراق در بازار فروخته می شود را قیمت عرضه می گویند و در هر روز بر اساس فرمول مشخصی محاسبه می گردد.

مثالی از اعمال اوراق اختیار فروش تبعی

در این بخش قصد داریم در خصوص اعمال اوراق اختیار فروش تبعی با مثال توضیح دهیم. به عنوان مثال شخصی بابت ۲۰۰ سهم شرکت فارس که در حال حاضر قیمت ۲۵۰۰ تومان دارد اختیار فروشی را به قیمت اعمال ۲۳۰۰ تومان در چهار ماه آینده خریداری کرده است. پس این سرمایهگذار در حالت فوق هیچ سهمی از شرکت فارس را در اختیار ندارد و بابت هر سهم دارایی پایه مبلغ ۲۰۰ تومان (درمجموع ۴۰۰۰۰ تومان) را بهعنوان هزینه اولیه پرداخت میکند. حال بیاید در قیمت های مختلف وضعیت معاملاتی سرمایه گذار را بررسی کنیم.

حالت اول اعمال اختیار فروش تبعی : قیمت سهام در تاریخ اعمال کاهش یابد.

در حالت اول فرض کنید که قیمت سهام پتروشیمی خلیج فارس در بازار به ۲۱۰۰ تومان کاهش یابد. در این حالت سرمایه گذار اختیار فروش خود را اعمال می کند. در نتیجه سرمایه گذار می تواند ۲۰۰ سهم خود را در بازار با قیمت ۲۱۰۰ تومان خریداری و به قیمت ۲۵۰۰ تومان به فروش برساند و از این معامله ۸۰۰۰۰ تومان درآمد کسب کند. اگر خاطرتان باشد در ابتدای مثال گفتیم که سرمایه گذار در ابتدا ۴۰۰۰۰ تومان به عنوان هزینه اولیه اختیار فروش را اعمال کرده است. پس سود سرمایه گذار در این حالت برابر ۴۰۰۰۰ تومان خواهد بود (۴۰۰۰۰=۴۰۰۰۰-۸۰۰۰۰) محاسبات زیر به صورت خلاصه بیان شده است.

هزینه اولیه بابت اتخاذ موقعیت خرید اختیار فروش: ۴۰۰۰۰ تومان

سود ناشی از خرید ۲۰۰ سهم فارس به مبلغ ۲۳۰۰ تومان و فروش به قیمت اعمال ۲۱۰۰ تومان : ۸۰۰۰۰ تومان

سود خالص حاصل از اعمال : ۴۰۰۰۰ تومان

حالت دوم اعمال اختیار فروش تبعی : قیمت سهم افزایش یابد

در حالت دوم فرض کنید که قیمت سهام پتروشیمی خلیج فارس در بازار به ۲۸۰۰ تومان افزایش یابد. در این حالت سرمایه گذار اختیار فروش خود را اعمال نمی کند چرا که متحمل زیان می شود. هزینه ای که سرمایه گذار بابت خرید اختیار متحمل می شود که ۴۰۰۰۰ تومان است.در این حالت سرمایه گذار اختیار خود را اعمال نمیکند و صرفا هزینه اتخاذ موقعیت را پرداخت میکند.

حالت سوم اعمال اختیار فروش تبعی : قیمت سهم تغییری نکند

زمانی که قیمت سهم در بازار با قیمت اعمال برابر باشد برای سرمایه گذار سود و زیانی به همراه ندارد. در این حالت سرمایه گذار نیاز به انجام کاری ندارد و صرفا باید هزینه اولیه برای اختیار فروش تبعی را پرداخت کند. ( هزینه ۴۰۰۰۰ تومانی برای اتخاذ موقعیت )

نکات کاربردی اوراق اختیار فروش تبعی

۱- قیمت هر واحد اوراق فروش تبلعی ۱ ریال است.

۲- اختیار فروش تبعی قابلیت معامله ثانویه ندارد.

۳- درصد سود و زیان با توجه به قیمت پایه در روز پایانی و قیمت اعمال تعیین میگردد.

۴- امکان شناسایی سود و زیان در طی دوره تا سر رسید وجود ندارد.

۵- در هنگام خرید اختیار باید حتما تعداد سهم مورد نیاز را داشته باشید. یعنی اگر قرار است ۵۰۰۰ اختیار بخرید پس باید ۵۰۰۰ سهم نیز داشته باشید.

توجه :

لازم به ذکر است که اوراق اختیار فروش دارای دو شیوه اعمال اروپایی و آمریکایی است. در حالت اروپایی اوراق اختیار تنها در تاریخ سررسید اعمال می شوند اما در حالت آمریکایی سرمایهگذار در هر تاریخی تا سررسید قادر به اعمال اختیار می باشد (فرض کنید تاریخ شروع ۲۰ اردیبهشت ۹۹ و تاریخ اعمال ۲۵ خرداد است، درصورتیکه بهصورت آمریکایی اعمال شود سرمایهگذار در هر تاریخی مانند ۲۱ خرداد قادر به اعمال اختیار می باشد درحالیکه در مدل اروپایی فقط در تاریخ سررسید یعنی ۲۵ خرداد ۹۹ اختیار قابل اعمال می باشد.

مثالی از اوراق اختیار فروش تبعی در بورس

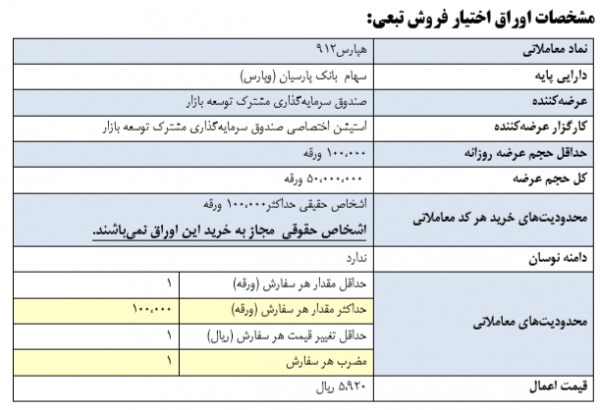

شکل زیر اوراق اختیار فروش تبعی بانک پارسیان را نشان میدهد که در سایت tse.ir قرار داده شده است. همانطور که در شکل زیر مشاهده میکنید اوراق فروش تبعی بانک پارسیان با نماد هپارس می باشد. همانطور که در شکل مشاهده می شود برخی از اطلاعات این اطلاعیه به شرح زیر می باشد.

نماد: هپارس

حداقل حجم عرضه روزانه : ۱۰۰۰۰۰ ورقه

کل حجم عرضه : ۵۰ میلیون ورقه

محدودیت خرید هر کد حقیقی : ۱۰۰۰۰۰ ورقه

قیمت اعمال: ۵۹۲۰ ریال

حال قصد داریم ارزیابی کنیم که شرایط اتخاذ موقعیت در این ورقه بهادار چگونه است. فرض کنید بانک پارسیان در قیمت ۵۲۲۰ ریال دارای صف فروش می باشد. حال سرمایه گذار باید بررسی کند که این طرح بیمه سهام چگونه به او در خرید و فروش سهم کمک میکند. همانطور که در بالا گفته شده است قیمت اعمال ۵۹۲۰ ریال می باشد. یعنی اگر سرمایه گذار با قیمت امروز یعنی ۵۲۲۰ ریال سهم وپارس را خریداری کند و از طرف دیگر موقعیت اختیار را خریداری کند در تاریخ سر رسید یعنی ۱۳۹۹/۱۲/۱۰ بازدهی حدود ۱۳ درصدی کسب میکند. یعنی عرضه کننده که صندوق سرمایه گذاری توسعه بازار می باشد موظف است که در تاریخ سررسید مبلغ ۵۹۲۰ ریال به ازای هر سهم به حساب سرمایه گذار واریز کند که البته این را هم در نظر داشته باشید که طبق اطلاعیه محدودیت خرید برای هر کد ۱۰۰۰۰۰ برگه می باشد.

حال اگر سرمایه گذاری قرار باشد اوراق اختیار فروش تبعی بانک پارسیان را خریداری کند اولا باید به تعدادی که مد نظرش است سهام را در پرتفو خود خریداری کند و سپس اوراق اختیار که قیمت هر واحد آن ۱ ریال می باشد را بخرد. یعنی اگر شما تمایل داشته باشید ۵۰۰۰۰ سهم بانک پارسیان را بیمه کنید باید به تعداد ۵۰۰۰۰ ورقه از اوراق ۱ ریالی را خریداری کنید و تا زمان سررسید این اوراق سهام را نیز در پرتفو داشته باشید.

آیا قابلیت معامله ثانویه اوراق اختیار فروش تبعی یا سهم وجود دارد؟

در پاسخ به این سوال باید گفت اگر سرمایه گذار قصد داشته باشد که اوراق اختیار فروش تبعی را خریداری کند قابلیت معاملات ثانویه برای آن وجود ندارد. روال هم به این صورت است که هر سرمایه گذاری ابتدا باید سهام پایه را خریداری کند و سپس اقدام به خرید اوراق اختیار کند و اگر به هر دلیلی مانند رشد قیمت سهم و … سرمایه گذار بخواهد سهام پایه را بفروشند اوراق اختیار نیز باطل می شود. یعنی فرض کنید که شما ۲۰۰۰۰ سهم بانک پارسیان را در قیمت ۵۲۲ تومان خریداری کرده اید. پس از آن باید ۲۰۰۰۰ اوراق اختیار آن را به قیمت هر واحد یعنی ۱ ریال خریداری کنید. در این شرایط اگر تا سررسید صبر کنید ( با توجه به قیمت اعمنال ۵۹۲۰ ریال ) بازدهی ۱۳ درصد کسب میکنید. اما اگر قیمت بانک پارسیان افزایش یافت و به ۶۰۰ تومان رسید شما میتوانید سهم را بفروشید اما اوراق اختیار خریداری شده باطل می شود.