تریگر(Trigger) چیست؟

در تعریف تریگر، می توانیم اینگونه بگوییم که این کلمه در لفظ به معنای ماشه می باشد. اما همین لفظ در ترید و یا معامله به زمانی گفته می شود که کاربر قصد دارد با ورود یا خروج از پوزیشن، سهم یا رمز ارز را بگیرد. این زمان همیشه و همواره در تحلیل تکنیکال مورد بهره وری تریدرها بوده است و باید بدانیم در معاملات نقاط خروج و یا ورود هر سهم نکته مهمی تلقی می شود.

تریدری موفق است و خرید و فروش ایده آل و حرفهایتری صورت میدهد که قادر باشد نسبت به خروج و ورود از سهم یا ارز مورد نظر تحلیل مطلوبتر و منطقیتری ارائه دهد. درحقیقت میتوان گفت تریگر در مشخص سازی نقاط داد و ستد با بهرهمندی از تحلیل تکنیکال نقش بسزا و پررنگی را ایفا میکند.

به طور مثال: در تحلیل تکنیکال یک سهم، هنگامی که نمودار از حالت سقوط و نزولی به حالت صعودی شدن تغییر رویه میدهد، در بازارهای مالی، بدان اصطلاحاً شکست روند نزولی میگویند و در راستای آن یک سیگنال مثبت جهت خرید در آن ناحیه تشکیل میشود.

در همین راستا یک فرصت مطلوب برای تریدر شکل میگیرد تا نسبت به خرید سهم مد نظر راغب شود. این هنگام در معاملهگری تریگر محسوب شده و به کاربر کمک میکند تصمیم مطلوبتری برای داد و ستد اتخاذ کند.

انواع تریگرها

در این قسمت قصد داریم از تریگرهای ورود و خروج بر مبنای ابزار گوناگون و نمودارهای بازار را شرح دهیم:

اندیکاتور (Indicator)

همانطور که می دانیم یکی از گوناگون ترین ابزارهای تحلیل نموداری بازارها، اندیکاتورها می باشند. کاربر قادر است از این ابزار به عنوان قسمتی از فرایند تحلیلی استراتژی معاملاتی خود به جهت تشخیص شرایط ورود یا خروج از ترید بهره جویی کند. میانگین متحرک ساده ۹ روزه را می توان یکی از اندیکاتور های تریگر دانست و از آن به عنوان تریگر خروج و ورود از آن بهره جست.

پولبک (pullback)

بر طبق گفته برخی متخصصان، کار با نمودارهای قیمتی، روش معاملاتی تکنیکالی محسوب شده که جزء کم خطرترین تاکتیکهای ورود به معامله تلقی می شود.

در حقیقت مقصود از تریدری مبتنی بر پولبک ها آن است که در مطلوب ترین شرایط از حیث بازده و ریسک موجود به پوزیشن های معاملاتی ورود کنید.

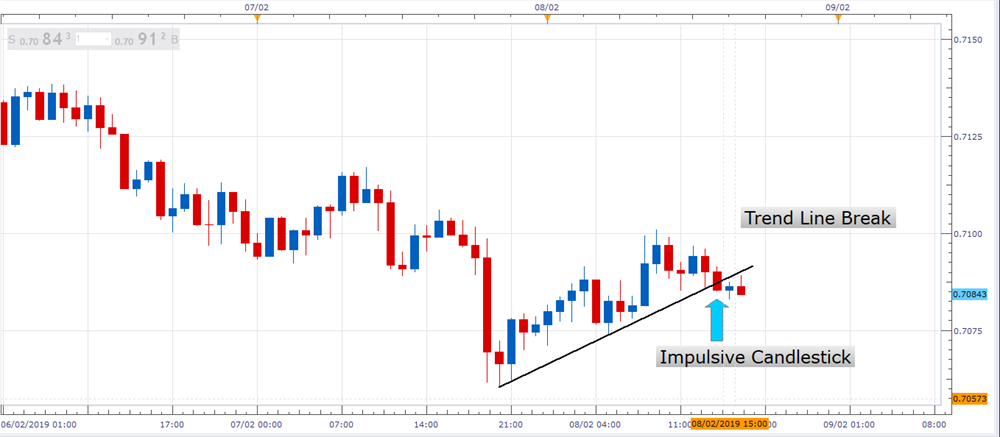

شکست (breakout)

در این مورد همانند مورد قبلی یعنی پولبک، قیمت مبحث های بسزایی وجود دارد. واقعیت امر این است که پولبکها همواره به وجود نیامده و در این شرایط قیمت به محض شکست با سرعت بسزایی به حرکت در مسیر خود تداوم می بخشد.

البته باید خاطر نشان شویم که بودن الگوهای شکست جعلی نیز امری غیرقابل انکار می باشند. به هر صورت بسیاری از تریدرها ترجیح میدهند که در هنگام شکستهای قیمتی به معاملات ورود کرده و به انتظار برگشت قیمت نمانند.

الگوی قیمت (Price pattern)

این روش نیز به طور تقریبی همانند اندیکاتور ها از تنوع بسزایی برخوردار است و طرفداران زیادی را به خود مجذوب کرده است. مزایای اصلی این روش آن است که این الگوها قادرند، توان پیش بینی بسزایی داشته باشند. ضمن آنکه امکان معاملهگری تحلیل چندزمانی و تعیین سود و ضرر نیز بدان افزود.

نمودار شمعی (Candle chart)

نمودارهای شمعی یا کندل استیک که پیشینه ی آن به کشور ژاپن برمیگردد، یکی از محبوب ترین ابزارهای تحلیل تکنیکال در بازارهای مالی محسوب می شود. علت این محبوبیت نیز درک و فهم سهل و آسان این نمودار بوده پس باید بدانیم روش های معاملاتی بسزایی بر اساس کندل استیک ها به وجود آمده است.