بازار دو طرفه چیست؟

در بازارهای مالی نظیر بازار بورس یا بازار جهانی به طور کلی دو نوع بازار وجود دارد بازارهای یک طرفه و بازارهای دو طرفه.

بازارهای یک طرفه مانند بازار بورس ایران، زمانی برای شما سودی حاصل می شود که یک سهم را با هر قیمتی که خرید کرده باشید بعداً با قیمتی بالاتر بفروش برسانید یا در اصطلاح فقط در هنگام افزایش قیمت سهام برای شما سود حاصل می شود. اما در بازارهای دوطرفه مانند بازارهای جهانی، شما علاوه بر افزایش قیمت سهام و کسب سود در بازار افزایشی، زمانی که بازار روند نزولی پیدا می کند و با کاهش قیمت ها مواجه خواهیم شد می توانید سود کنید.

بازار یک طرفه : فرض کنید شما سهام شرکت فولاد را به قیمت ۲۰۰ تومان خریداری کرده باشید، حال اگر قیمت سهام افزایش پیدا کند شما هم به سود خواهید رسید و در صورت کاهش قیمت کمتر از مبلغ خریداری شده شما وارد زیان می شوید. پس در بازارهای یک طرفه شما باید سهام را ارزان بخرید و بعد گران بفروشید تا سود بدست آورید.

بازار دو طرفه : در این نوع بازارها هم می توان از افزایش قیمت در هنگام خرید یک سهام سود کسب کرد، هم هنگام کاهش قیمت در زمان فروش سهام.

حال چگونه می توان در زمان ریزش قیمت سود بدست آورد؟ این شرایط با ابزاری به نام فروش استقراضی ( Short selling ) امکان پذیر خواهد بود که در ادامه در مورد این روش سرمایه گذاری خواهیم پرداخت.

فروش استقراضی چیست؟ (Short selling)

در بازارها یا بورس های جهانی، یک ابزار یا روش سرمایهگذاری تحت عنوان فروش استقراضی (Short Selling) وجود دارد. در فروش استقراضی میتوان از نزول قیمت سهام سود کرد.

فروش استقراضی سازوکاری است که با استفاده از آن سرمایه گذار اقدام به قرض گیری سهام و فروش آن در بازار می کند با این هدف که در آینده آن سهم را با قیمت پایین تری خریداری کرده و بازگرداند. به شخصی که اقدام به قرض دادن سهام می کند قرض دهنده و به شخصی که اقدام به قرض گرفتن سهام می کند، فروشنده استقراضی گفته می شود. در حالت کلی کارگزاران نقش قرض دهنده را در بازارهای مالی ایفا کرده و واسط بین مالک سهام و فروشنده استقراضی هستند.

کمیسیون بورس و اوراق بهادار آمریکا فروش استقراضی را چنین تعریف کرده است: فروش اوراق بهاداری است که فروشنده مالک آن نیست بلکه فروش سهامی است که به یکی از صورت های زیر به دست آمده است:

الف) به وسیله فروشنده، قرض گرفته شده است؛

ب) به وسیله کارگزار به حساب وی قرض گرفته شده است

به عبارت ساده تر فروش استقراضی به فروش اوراق بهاداری اطلاق می شود که فروشنده، مالک آن نیست بلکه آن را به منظور فروش قرض می گیرد و تعهد می کند پس از فروش، سهم را خریداری کرده و آن را به مالک بازگرداند.

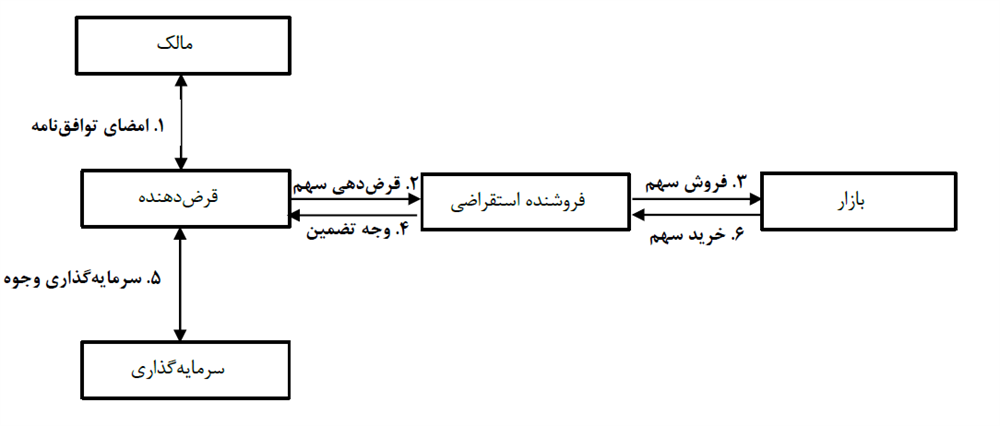

فرآیند الگوی فروش استقراضی چگونه است؟

این فرآیند معمولاً توسط کارگزاریها انجام میشود. به این صورت که مالکان سهام بعد از امضای توافق نامه، تعداد مشخصی از سهام خود را به متقاضیان قرض میدهند. کارگزاران پس از شناسایی فرد متقاضی، سهام مالک را به متقاضی قرض میدهند. پس از آن متقاضی نسبت به فروش سهام مالک اقدام میکند، مبلغ حاصل شده از فروش نزد کارگزار خواهد ماند. متقاضی علاوه بر مبلغ کسب شده از فروش سهام، موظف است مبلغی را به عنوان وجه تضمین نزد کارگزار محفوظ داشته باشد تا در صورتی که متقاضی سهام مالک را بازنگرداند از وجه تضمین استفاده شود.

در مدت زمان استقراض مبلغ ماحصل از فروش سهام توسط کارگزار سرمایهگذاری میشود و سود آن به مالک پس از کسر کارمزد کارگزار پرداخت میشود. در صورت تمایل مالک سهام و به منظور ایجاد انگیزش برای متقاضیان مبلغی از سود نیز به متقاضی تعلق پیدا میکند. پس از آن اگر پیشبینی متقاضی محقق شود و قیمت سهام کاهش پیدا کند همان تعداد سهم را مجدد خریداری و تحویل مالک میدهد و در نتیجه مابه تفاوت آن سودی برای متقاضی است. اما اگر قیمت سهم افزایش پیدا کند، متقاضی باید همان تعداد سهم را در قیمتی بالاتر بخرد و تحویل مالک دهد، پس در اینصورت زیان میکند.

در الگوی متعارف، فروشنده ی استقراضی باید با خرید همان سهام از بازار و از طریق کارگزار، معامله خود را ببندد. بستن معامله یعنی فروشنده استقراضی سهم را تهیه کرده و به قرض دهنده بازگرداند و به عبارتی فروشنده استقراضی تعهد خود را به انجام رساند و قرارداد به پایان برسد. در ارتباط با بستن معامله، محدودیت زمانی وجود ندارد و هر زمان که فروشنده استقراضی بخواهد یا هر زمان که مالک بخواهد می توانند درخواست بستن معامله کنند. در صورتی که سهم در بازار موجود نباشد، فروشنده استقراضی می تواند سهم را از شخص دیگری قرض گرفته و به مالک بازگرداند. در زمان بستن معامله اگر قیمت سهم کاهش یافته باشد، فروشنده ی استقراضی با خرید سهام به قیمت کمتر و تحویل آن به قرض دهنده، از محل تفاوت قیمت سود میکند. اما اگر قیمت سهم افزایش یافته باشد، وی مجبور است سهام را به قیمت بالاتری خریداری کند که منجر به زیان او خواهد شد. در صورتی که به هر علتی فروشنده استقراضی نتواند سهام را برگرداند، کارگزار به منظور ایفای تعهدات از محل وجه تضمین استفاده می کند. در فروش استقراضی تمام حقوق مالکیتی بجز حق رأی همچنان به مالک تعلق دارد. از آنجا که اقدامات شرکتی از قبیل تقسیم سود و افزایش سرمایه باعث تغییر وضعیت سهام می شود، فروشنده استقراضای متعهد است که در زمان بازگرداندن سهم، تغییرات ناشی از آن اقدامات را برای قرض دهنده جبران کند.

میزان ریسک سرمایهگذاری در فروش استقراضی چقدر است؟

با توجه به اینکه عدد صفر حداقل قیمت یک سهم محسوب میشود و حداکثری برای رشد قیمت سهمی وجود نخواهد داشت و ممکن است رشد سهمی ادامهدار باشد، پس ریسک این عمل به شدت بالاست و تنها معاملهگران حرفهای بازار میتوانند از این روش سود کسب کنند.

نتیجه گیری:

فروش استقراضی ابزاری مالی است که در بازار کاهشی مورد استفاده سرمایه گذاران قرار می گیرد. این ابزار مالی بجز بدست آوردن بازدهی در بازار کاهشی به بازارگردانان کمک می کند تا با قرض گیری و عرضه سهم از حبابی شدن سهام جلوگیری کنند. مدیریت ریسک از دیگر کارکردهای فروش استقراضی برشمرده می شود برای کسب بازدهی در بازار کاهشی بجز فروش استقراضی می توان از روش های دیگری همچون خرید اختیار فروش و فروش قرارداد آتی نیاز استفاده کرد که هم اینک در بازار سرمایه ایران نیز وجود دارند. به دلیل ریسک بالای فروش استقراضی استفاده از این ابزار مالی در بازارهای توسعه یافته تنها به سرمایه گذاران بسیار حرفه ای پیشنهاد می شود.

منبع:وب سایت خانه تدبیر و اندیشه

نویسنده:اکبر شریفی